Índice FADA: 61,5% de la renta, el peso de los impuestos para producir

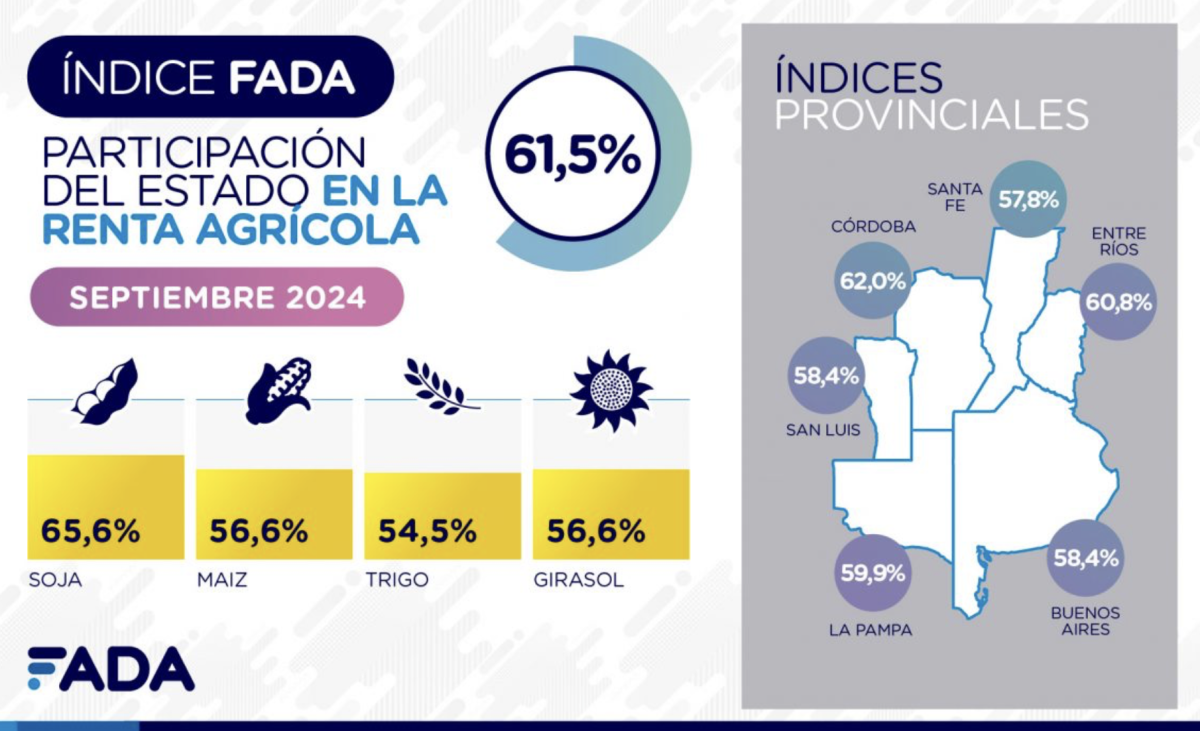

La medición de septiembre 2024 marca una participación de los impuestos sobre la renta agrícola del 61,5% para el promedio ponderado de los cultivos de soja, maíz, trigo y girasol. Es decir, que de cada $100 de renta (valor de la producción menos costos) que genera una hectárea agrícola, $61,50 es lo que representan los distintos impuestos nacionales, provinciales y municipales.

Mientras que el promedio ponderado de cultivos a nivel nacional es de 61,5%, la participación del Estado en soja es del 65,6%, maíz 56,6%, trigo 54,4% y girasol 56,6%.

El índice de septiembre es 1,6 puntos porcentuales más alto que el de junio de 2024, que había marcado 59,9%. La suba es explicada por una caída de precios que hace aumentar la participación del Estado sobre la renta agrícola. Cabe recordar que la renta agrícola es el resultado de descontarle al valor de la producción, los costos para producir.

Comparado los meses de septiembre de años anteriores, el Índice FADA en 2019 marcó el 56,4%, en 2020 se ubicó en 62%, para septiembre de 2021 en 63,6%, en 2022 61,3% y 76,1% en 2023, en donde este último estuvo afectado por la sequía, situación que ya no impacta para la medición de septiembre 2024.

Tipo de cambio y costos

En diciembre 2023 el tipo de cambio oficial fue el principal cambio en el esquema económico, marcando un tipo de cambio real mayor y eliminando el profundo atraso cambiario que se generó en los últimos dos años. A partir de allí se comenzó un esquema de crawling peg del 2% mensual y, el régimen del dólar exportador, también conocido como dólar blend, para la liquidación de exportaciones. El dólar exportación es resultado de un 80% de dólar oficial y 20% de Contado con Liquidación (CCL), lo que mejora el ingreso percibido por el productor. Para septiembre 2024, el tipo de cambio oficial es de 957,4 por dólar, mientras que el dólar exportación asciende a 1.018 pesos por dólar. El dólar exportador ajustado por inflación es un 8% menor a la medición de junio 2024. La brecha cambiaria se encuentra en el 30% en septiembre.

En cuanto a los costos de insumos, medido en dólares oficiales, se muestran valores estables, con algunas bajas de precio como puede ser en fertilizantes y fitosanitarios.

En el caso de las labores, al compararlo con septiembre 2023 se encuentran entre 200% a 250% más, frente a una inflación interanual cercana al 236,7%. En dólares, presentan una tendencia a la baja frente a la medición de junio 2024 que ronda el 6,2% e interanual un incremento del 40% en promedio.

Si se analiza la estructura de costos de los cultivos de acuerdo a la moneda en la que están expresados, se puede identificar que un 44% de los costos de una hectárea de soja están estrictamente dolarizados mientras que el restante 56% están pesificados. Si se considera el costo de la tierra dentro del esquema de costos, aquellos que son dolarizados en una hectárea de soja pasan a representar el 59%.

En el caso del maíz, como los fertilizantes y semillas tienen más peso que en el caso de la soja, los costos dolarizados ascienden al 47% de la estructura, mientras que los pesificados alcanzan el 53%. Si se considera el costo de la tierra, el peso de los costos dolarizados asciende al 55%.

La participación de los componentes en dólares y pesos se han repartido de manera más igualitaria posterior a la medición de diciembre 2023, donde el componente en pesos había caído luego de la devaluación, encontrándose actualmente con un encarecimiento en fletes y labores desde inicios de 2024, al medirlo en dólares.

Precios

Los precios, impactados por otras señales bajistas como la mayor producción global para la campaña, en comparación a la anterior, niveles de stock mundiales y menor demanda de China, comenzaron a caer, principalmente en los primeros meses de 2024, para volver a algunos valores observados en 2019 y finales de 2020.

La caída de los precios, aún con mayores niveles de producción tras la recuperación de lo que fue la sequía, hacen reducir el valor bruto de la producción. En este contexto, con precios debilitados, costos incrementales y actualizaciones de impuestos provinciales y municipales, como inmobiliario rural, tasas y guías, generan una presión mayor en la participación del Estado en la renta agrícola. Este efecto se observó en el Índice de marzo 2024.

Para la medición actual, los precios de los granos no presentan una mejora, situación que se espera se mantenga en lo que resta del año, estando los precios de septiembre, por debajo del promedio de los últimos cinco años (2019-2024).

Frente a junio 2024, en trigo, la caída es del 12,7% en su precio disponible en dólares, siendo el cultivo que más afectado estaba por los precios, en la medición de marzo. En soja y maíz la caída es del 3%. Comparando los últimos 12 meses, (sep 23 – sep 24) los precios de los granos en dólares, muestran una caída del 6% en soja, 15,5% en maíz y 10% en trigo.

El debilitamiento de los precios, acompañado del atraso cambiario, afecta en parte la liquidación de divisas que se observó en los primeros meses del año. A ello se le suman las condiciones climáticas y plagas que impactan la cosecha gruesa (maíz y soja). Para agosto 2024, en base a CIARA-CEC, las exportaciones agrícolas alcanzaron los USD 2.451 millones, siendo 40% superior al mismo mes de 2023. En el acumulado enero – agosto 2024, se muestra una leve mejora del 9,4% frente al mismo período del año anterior. En este punto, el dólar exportador mejora levemente la ecuación para el productor, ya que genera un tipo de cambio superior al oficial.

Federalismo fiscal

El 61,5% de participación del Estado en la renta agrícola, está compuesto por impuestos nacionales, provinciales y municipales. Los impuestos nacionales no coparticipables representan el 64,5% del total de impuestos que afronta una hectárea agrícola en Argentina. La composición central de estos impuestos son los derechos de exportación, a los que se le suma el impuesto a los créditos y débitos bancarios.

Los impuestos nacionales coparticipables entre el Estado nacional y los Estados provinciales, representan el 30% de los impuestos medidos. Aquí tenemos principalmente el impuesto a las ganancias (neto del impuesto a los créditos y débitos) y los saldos técnicos de IVA.

Las provincias reciben parte del 30% como coparticipación, y también recaudan diversos impuestos. En el Índice FADA se consideran el impuesto inmobiliario rural, el impuesto a los sellos y el impuesto a los ingresos brutos, con una alícuota reducida, ya que ni Córdoba ni Santa Fe, por ejemplo, cobran este último impuesto. Así, los impuestos provinciales explican el 4,9% de los impuestos totales. Hacia adelante en el presente informe, se detalla provincia por provincia.

Por último, los impuestos municipales representan el 0,6% de los impuestos en el Índice FADA promedio nacional. En provincias que cobran estos impuestos, la participación es mayor. El componente central de los mismos son las tasas viales o las guías cerealeras, de acuerdo a la provincia.

Como la mayor parte de las tasas municipales y el inmobiliario rural son impuestos fijos que se actualizan a comienzos de cada año, con la devaluación suelen ir disminuyendo su participación en el total de impuestos y recuperan participación en la primera medición del año. Es por ello que puede observarse que en la distribución de septiembre 2024 los impuestos provinciales y municipales explican una participación mayor que en diciembre 2023, siendo similar a los meses de septiembre de años previos.

Un tema recurrente en este reporte es el federalismo fiscal de un esquema donde la mayor parte de los impuestos son nacionales no coparticipables, en una actividad que por definición es federal y está arraigada regionalmente. Así, la vigencia de los derechos de exportación impacta de manera negativa sobre el federalismo por tres vías. La primera, es que se incrementan los recursos no coparticipables en manos de Nación; la segunda, es que se reducen los recursos coparticipables por reducción del impuesto a las ganancias; la tercera, es vía los recursos que salen de las regiones productivas en el marco de la existencia de derechos de exportación.

Índices Provinciales

Mientras el Índice FADA nacional es de 61,5%, Córdoba registra un 62%, Buenos Aires 58,4%, Santa Fe 57,8%, La Pampa 59,9%, Entre Ríos 60,8% y San Luis 58,4%. Debe aclararse que, como se verá debajo, que el Índice FADA sea de mayor valor (porcentual) en una provincia que en otra, no implica necesariamente que dicha provincia sea la que más impuestos abona, en pesos, si no que se debe a la conjunción del peso de los impuestos sobre una renta que puede ser menor, lo que lleva una participación porcentual mayor, debido principalmente a los diferentes rendimientos agrícolas y costos en cada provincia.

Es así que en estos resultados, se conjugan los rindes, los impuestos provinciales y locales, y los fletes, que generan efectos diferenciados sobre cada uno de los cultivos. Así como la participación de cada cultivo en el área sembrada de cada provincia.

En los casos de Buenos Aires, Córdoba, Santa Fe y La Pampa, se consideran los cultivos de soja, maíz, trigo y girasol, utilizando sus participaciones en la superficie sembrada, para luego calcular los números de una hectárea promedio de cada provincia. Para el caso de San Luis, sólo se consideran soja y maíz, ya que explican el 95% del área. Para el caso de Entre Ríos, se consideran soja, maíz y trigo.

Para cada caso se utilizaron los rindes promedio de las últimas 5 campañas. Los costos de producción de labores e insumos necesarios para esos rindes promedio en cada región. En cuanto a los fletes se estimaron para Buenos Aires 250 km., Córdoba 340 km., Santa Fe 120 km., San Luis 580 km., La Pampa 340 km. y Entre Ríos 260 km.

Los impuestos nacionales, van en línea con el valor de la producción y con la rentabilidad en cada provincia, por lo que son más altos en términos absolutos en Santa Fe, Córdoba y Buenos Aires, y más bajos en San Luis, La Pampa y Entre Ríos.

Los impuestos provinciales presentan divergencias. En el caso de Buenos Aires, significan $24.198 por hectárea, la mayor parte es inmobiliario rural y el resto ingresos brutos e impuesto a los sellos. La alícuota de ingresos brutos es del 1%. Este monto por hectárea es un promedio provincial, en la zona núcleo el inmobiliario rural casi que triplica el promedio provincial, esto sucede en todas las provincias, con grandes diferencias regionales en el valor de los inmobiliarios rurales.

Por su lado, los partidos cobran sus propias tasas, la mayoría son tasas viales con un 70% de lo recaudado destinado a los caminos rurales y el otro 30% a otros destinos. Estas tasas significan, en promedio, $2.642 por hectárea, con las más diversas formas de cálculo y los más diversos valores.

En el caso de Córdoba, sólo se paga impuesto inmobiliario rural e impuesto a los sellos, la producción primaria está exenta de Ingresos Brutos y no existen tasas municipales. Son $14.591 de impuestos provinciales.

En el caso de Santa Fe, al igual que Córdoba, no se pagan Ingresos Brutos, pero si existen las tasas municipales como en el caso de Buenos Aires. De impuestos provinciales una hectárea paga $11.728. En cuanto a las tasas municipales, se estimaron en un promedio de $4.368 por hectárea. En la mayoría de los casos estas tasas están expresadas en litros de gasoil, por lo cual a inicios del año y dado el incremento en el precio del gasoil las mismas se incrementan considerablemente.

San Luis, tiene un impuesto inmobiliario rural sustancialmente más bajo que las otras provincias, sin embargo, tiene una especie de “derecho de exportación interno”. Cobra una tasa que incluye “guías de campaña” y “certificados de venta”. Los certificados se pagan tanto para la venta dentro de la provincia como la producción que se dirige fuera de la misma. Por otro lado, se paga la guía, para la producción que se transporta fuera de la provincia. Estas tasas se suman a un pago a cuenta de ingresos brutos, y se concentran en el llamado Do.Pro. (Documento provincial).

Al igual que San Luis, La Pampa también tiene una especie “derecho de exportación interno”. Se llaman “guías cerealeras” y se cobran por camión. Son distintas para cada Departamento, y tienen distintos valores si los granos se dirigen a un lugar dentro del Departamento, fuera del Departamento o fuera de la Provincia. El promedio por hectárea de estas guías es de $3.973. Por su parte, entre impuesto inmobiliario e ingresos brutos paga $15.483 por hectárea.

En el caso de Entre Ríos se paga un inmobiliario rural, impuesto a los sellos e ingresos brutos con una alícuota del 0,75%. El conjunto de estos tres impuestos provinciales significa $14.915 por hectárea, para el promedio provincial. No existen tasas viales municipales.

Para resumir la sección de impuestos provinciales:

1. En todas las provincias analizadas se paga impuesto inmobiliario rural e impuesto a los sellos para la compraventa de granos.

2. En Buenos Aires, Entre Ríos, La Pampa y San Luis se pagan Ingresos Brutos. La alícuota es del 1% en los casos de Buenos Aires y San Luis, 0,75% en Entre Ríos y 0,5% en La Pampa. En Córdoba y Santa Fe la actividad está exenta. Cabe aclarar que el pacto fiscal entre Nación y Provincias contenía el compromiso de las provincias de llevar ingresos brutos gradualmente al 0%, pero esta baja fue suspendida con la suspensión del Pacto Fiscal.

3. Buenos Aires y Santa Fe tienen tasas municipales, mientras que La Pampa tiene las guías cerealeras. Córdoba, San Luis y Entre Ríos no tienen imposiciones a nivel local. Vale resaltar que esto no sólo depende de la decisión de los propios municipios sino del ordenamiento normativo en cuanto a lo territorial. Por ejemplo, en Provincia de Buenos Aires un municipio/partido tiene jurisdicción sobre las áreas rurales y coexisten caminos rurales municipales y provinciales, mientras que, en Córdoba, dentro de un departamento hay muchos municipios, pero estos no tienen jurisdicción sobre las áreas rurales, sólo sobre el ejido urbano.

4. San Luis y La Pampa tienen impuestos al estilo de aduanas internas.

Costos

Para profundizar en cada caso, se analizan los costos involucrados en una hectárea de maíz, para tomar como ejemplo. En el cálculo del índice se toma desde el valor FOB al resultado después de todos los impuestos. Por ello, se consideran los costos de exportación (fobbing), comercialización, transporte, seguros, administración y producción.

Al analizar los costos resaltan dos puntos. El primero, los gastos de fobbing representan el 7% y el 9% de todos los costos involucrados en una hectárea de maíz. El segundo punto, son los fletes, donde se puede ver claramente cómo se va incrementando la participación a medida que uno se desplaza hacia el interior mediterráneo. En el caso del maíz, el flete representa el 26% de los costos en Buenos Aires, en Córdoba el 29%, en San Luis el 28%, en La Pampa el 26% y en Entre Ríos el 22%. En Santa Fe, como el grueso de la producción se encuentra relativamente cerca de los puertos, representa el 20%. A raíz del incremento del valor de los fletes, los mismos han aumentado su participación en las diferentes provincias tras la medición de diciembre 2023.

Comparativamente con la medición anterior (junio 2024), los fletes se han incrementado un 5% medidos en pesos, mientras que en comparado con septiembre 2023 promediaron un aumento del 270%.